✅ Le PEA est un compte d’investissement permettant d’acheter des actions européennes avec des avantages fiscaux attractifs après 5 ans.

Un Plan Épargne en Actions (PEA) est un produit d’épargne réglementé français qui permet d’investir dans des actions européennes tout en bénéficiant d’avantages fiscaux. Le PEA est destiné à encourager l’investissement en actions en proposant une exonération d’impôt sur les gains, à condition de conserver le plan pendant une durée minimale. Il fonctionne comme un compte-titres spécifique, avec des plafonds de versements et des règles strictes quant aux titres éligibles.

Nous allons détailler le fonctionnement du PEA, ses modalités, les conditions d’ouverture, les types de titres éligibles, ainsi que les avantages fiscaux associés. Nous expliquerons également les différents types de PEA existants, notamment le PEA classique et le PEA-PME, et nous illustrerons comment optimiser son utilisation pour construire un portefeuille d’actions diversifié, tout en maîtrisant les risques liés aux marchés financiers. Ce guide complet vous aidera à comprendre précisément comment fonctionne ce produit d’épargne pour en tirer le meilleur parti.

Définition et caractéristiques du Plan Épargne en Actions

Le PEA est une enveloppe fiscale qui permet d’acheter et de gérer un portefeuille d’actions européennes. Ce dispositif est accessible aux résidents fiscaux français majeurs et a pour but de favoriser l’investissement en actions tout en bénéficiant d’une fiscalité avantageuse après un certain délai de détention.

Les conditions principales du PEA

- Plafond de versement : 150 000 euros pour un PEA classique.

- Durée minimale : 5 ans pour bénéficier de l’exonération d’impôt sur les gains.

- Types d’investissements : actions et titres assimilés de sociétés ayant leur siège dans l’Union Européenne ou dans un État de l’Espace Économique Européen ayant conclu une convention fiscale avec la France.

- Fiscalité : exonération d’impôt sur les dividendes et plus-values réalisées, sous réserve du respect des conditions de durée, seules les prélèvements sociaux restent dus.

Fonctionnement pratique

Une fois ouvert, le titulaire du PEA peut effectuer des versements en numéraire, qui seront utilisés pour acheter des actions ou parts éligibles. Il n’y a pas d’obligation d’achat immédiat, mais les fonds doivent être investis en titres pour profiter des avantages fiscaux. Les retraits avant 5 ans entraînent la clôture du plan et la perte des avantages fiscaux, sauf cas exceptionnels (licenciement, invalidité, etc.). Après 5 ans, les retraits sont possibles sans clôture et sans imposition sur les gains.

Les différents types de PEA : PEA classique, PEA-PME et PEA jeune

Le Plan Épargne en Actions (PEA) se décline en plusieurs variantes, chacune adaptée à des profils et objectifs d’épargne spécifiques. Comprendre ces différents types de PEA est essentiel pour optimiser votre stratégie d’investissement et bénéficier pleinement des avantages fiscaux associés.

1. Le PEA classique

Le PEA classique est la forme la plus répandue et accessible à tous les résidents fiscaux français majeurs. Il permet d’investir dans un large éventail d’actions européennes, notamment les actions cotées et les parts de fonds éligibles.

Une des grandes forces du PEA classique réside dans sa capacité à encourager l’investissement à long terme, grâce à une exonération d’impôt sur les gains après 5 ans de détention.

- Plafond de versement : 150 000 €

- Type d’investissement : Actions des sociétés européennes, OPCVM éligibles

- Fiscalité : Exonération d’impôt sur les plus-values, mais les prélèvements sociaux restent dus

Exemple concret : Un investisseur qui place 50 000 € dans un PEA classique et réalise 10 000 € de plus-values après 5 ans pourra retirer ces gains sans payer d’impôt sur le revenu, uniquement les prélèvements sociaux à 17,2% s’appliquent.

2. Le PEA-PME

Le PEA-PME a été créé pour favoriser le financement des petites et moyennes entreprises ainsi que des entreprises de taille intermédiaire, en offrant des conditions fiscales avantageuses similaires au PEA classique.

- Plafond de versement : 225 000 € (cumulable avec le PEA classique)

- Type d’investissement : Actions et parts dans les PME et ETI européennes, notamment non cotées ou cotées sur certains marchés spécialisés

- Fiscalité : Identique au PEA classique, avec exonération d’impôt à partir de 5 ans

Cas d’utilisation : Un entrepreneur ou un investisseur souhaitant soutenir activement les PME innovantes peut ainsi canaliser ses fonds via un PEA-PME, tout en profitant d’une gestion fiscalement avantageuse.

3. Le PEA Jeune

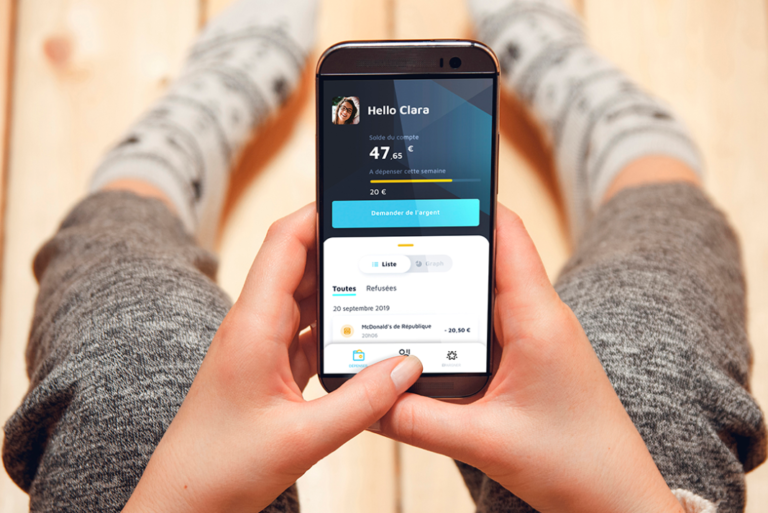

Destiné aux jeunes âgés de 18 à 25 ans rattachés au foyer fiscal de leurs parents, le PEA Jeune facilite l’accès aux marchés actions dès le début de la vie active ou des études, avec un plafond plus modeste.

- Plafond de versement : 20 000 €

- Type d’investissement : Similaire au PEA classique (actions européennes)

- Fiscalité : Avantages fiscaux identiques au PEA classique après 5 ans

Le PEA Jeune constitue une excellente opportunité d’initiation à la bourse, tout en bénéficiant d’une fiscalité attractive dès le départ.

Comparaison des plafonds et des types d’investissement

| Type de PEA | Plafond de versement | Investissements éligibles | Avantages fiscaux |

|---|---|---|---|

| PEA classique | 150 000 € | Actions et OPCVM européens | Exonération d’impôt après 5 ans |

| PEA-PME | 225 000 € (cumulable avec PEA classique) | Actions PME/ETI européennes | Exonération d’impôt après 5 ans |

| PEA Jeune | 20 000 € | Actions européennes | Exonération d’impôt après 5 ans |

Conseils pratiques

- Choisissez votre PEA selon votre profil d’investisseur et horizon temporel : le PEA-PME pour un engagement plus ciblé sur les entreprises à fort potentiel ; le PEA classique pour une diversification large.

- Profitez du cumul possible entre un PEA classique et un PEA-PME pour maximiser votre capacité d’investissement tout en optimisant la fiscalité.

- Pour les jeunes investisseurs, ouvrir un PEA Jeune est une manière intelligente de commencer à investir tôt et d’acquérir une expérience précieuse.

Questions fréquemment posées

Qu’est-ce qu’un Plan Épargne en Actions (PEA) ?

Le PEA est un compte d’épargne permettant d’investir en actions européennes tout en bénéficiant d’avantages fiscaux sous conditions de durée.

Quels sont les avantages fiscaux du PEA ?

Après 5 ans, les gains sont exonérés d’impôt sur le revenu, seuls les prélèvements sociaux restent dus.

Quel est le plafond de versement sur un PEA ?

Le plafond des versements est de 150 000 € pour un PEA classique et 225 000 € pour un PEA-PME.

Quels types de titres puis-je détenir dans un PEA ?

Le PEA doit être investi majoritairement en actions de sociétés européennes, titres éligibles et fonds investis principalement en actions européennes.

Que se passe-t-il en cas de retrait avant 5 ans ?

Le retrait entraîne la clôture du plan et l’imposition des gains réalisés, sauf exceptions spécifiques.

Points clés du PEA

| Caractéristique | Description |

|---|---|

| Type de compte | Compte d’épargne en actions |

| Plafond de versement | 150 000 € (PEA classique), 225 000 € (PEA-PME) |

| Durée minimale | 5 ans pour bénéficier d’avantages fiscaux |

| Avantages fiscaux | Exonération d’impôt sur le revenu après 5 ans, prélèvements sociaux dus |

| Types d’actifs | Actions européennes, OPCVM investis en actions européennes |

| Fiscalité en cas de retrait anticipé | Clôture du plan et imposition des gains |

N’hésitez pas à laisser vos commentaires ci-dessous et à consulter nos autres articles pour approfondir votre connaissance des placements financiers !